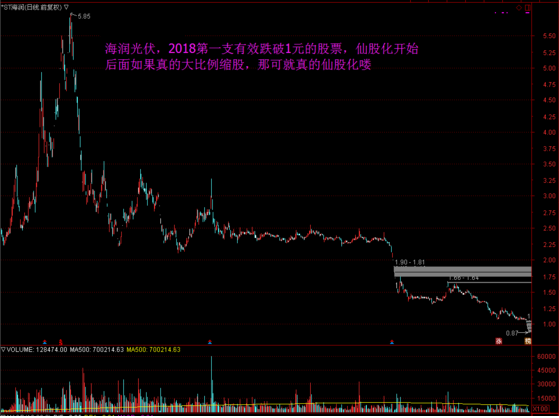

2018年2月1日,是个值得纪念的日子,*ST海润(海润光伏600401)以一字跌停板价格0.97收盘,第一个跌破1元,标着这本轮熊市垃圾股仙股化的开始。

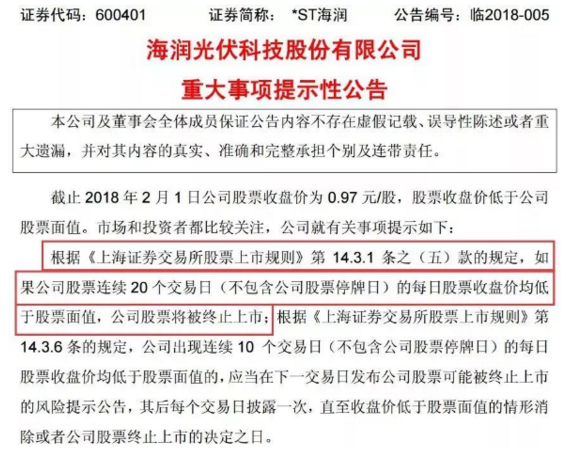

比起仙股,市场更关注的是上交所的这则强制退市条件:如果公司股票连续20个交易日(不包含公司股票停牌日)的每日股票收盘价均低于股票面值,公司股票将被终止上市。(作者注:根据《上海证券交易所股票上市规则》第14.3.1条之(五)款的规定,如果公司股票连续20个交易日(不包含公司股票停牌日)的每日股票收盘价均低于股票面值,公司股票将被终止上市)

不少投资者对于这一规则惊呼“初次见面”。这一规定与港股市场不同,港股常年有大量低于1元的仙股存在,并无退市一说。2017年预亏28.4亿元(下限)的*ST海润,能否成为A股史上第一只因股价连续20个交易不足1元而退市的股票,成为市场关注的焦点。

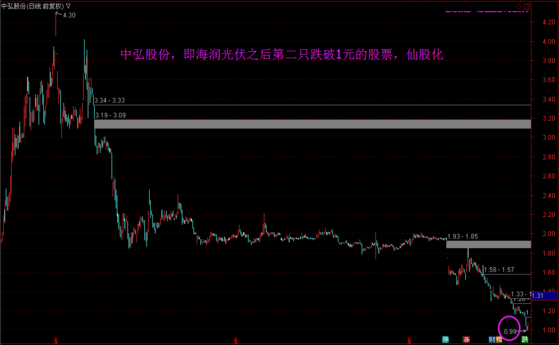

6月20日中弘股份股价一度跌破1元,盘中最低报0.99元。截至收盘,公司股价下跌1.92%,报1.02元。中弘股份曾一度冲高至4.29元历史高位,但是从2017年8月开始,其股价始终在1元附近徘徊。

今年以来,徘徊于1元附近的低价股明显增多。港股市场中,人们通常把股价低于1元的个股称为仙股,这个称呼在A股市场得以沿用。

严格意义上讲,在*ST海润之前,剔除已退市公司,A股市场出现的两只仙股分别是*ST昌源(平潭发展的前身)和*ST美雅(广弘控股的前身)。

2005年5月11日,*ST昌源股价下跌4.90%,收盘报0.97元,沦为仙股。2005年7月11日,*ST美雅股价下跌4.81%,收盘报0.99元,同样沦为仙股。在此后的近一年中,两家公司股价始终围绕1元关口上下波动。

2006年4月29日,*ST昌源、*ST美雅双双发布停牌公告,当时两者股价分别为0.68元与0.87元。自此之后的12年中,A股市场再无仙股出现。

据Choice数据显示,截至20日收盘, A股“准仙股”(股价在1元至1.99元之间)数达到26家绩差股摇摇欲坠

20日盘中跌破1元的中弘股份,基本面存在多重利空。公司2017年亏损异常增大,扣非净利润为-23.58亿元。此外,公司2018年一季度归母净利润同比下跌3621.71%,下跌幅度位列26只准仙股的首位。近一个月来,公司接连发布公告,已出现到期债务无法清偿、控股股东股份被司法轮候冻结、被评级机构下调主体和债券信用评级等问题。

相同的情况也发生在ST锐电和*ST保千上。其中,ST锐电2017年扣非后已连续第6年亏损,亏逾7亿元;*ST保千则在去年扣非亏损达77亿元的同时,严重资不抵债,面临退市风险。

值得注意的是,今年5月,*ST昆机与*ST吉恩就因业绩连续4年亏损而被上交所强制退市。

当前,A股市场正在加速优胜劣汰。随着退市新规的出台,退市制度进一步完善。对于重大违法、财务性指标、流动性指标、市值性指标等多类触发退市的情形,监管将加大退市执行力度。

部分个股流动性堪忧

流动性低迷问题也持续缠绕着这些准仙股。自今年以来,沪深两市A股的平均日成交金额为1.4亿元。但是多只仙股交投惨淡,比如*ST安泰昨日的成交额仅1165万元。而在上述全部26只准仙股中,仅有6只20日成交金额超过1亿元。,其中有11只为ST及*ST股。

其实,A股市场上也曾经出现过仙股:2004年,目前已经退市的*ST达曼(达尔曼)成为了两市首只仙股;随后的2005-2006年,仙股一度大量出现,西部创业、广弘控股、顺发恒业、华建集团、平潭发展、百川能源等个股股价都曾低于过1元;最近一次,则是2014年出现的首家央企仙股“退市长油”。

通常来说,仙股的出现,往往意味着市场到了一定的底部。但当下的A股正在发生深层次的变化,业绩差的个股正在被资金抛弃,壳股的稀缺性已经不在,价值投资理念开始盛行,业绩好的大蓝筹正在被市场认可。

值得注意的是,鉴于当下A股市场投资环境和理念已经发生变化,博傻资金正在陆续退出,壳股已被市场抛弃。此时,又会有多少资金选择大举买入一只即将被暂停上市的股票,还是一个未知数。A股的退市历史能否就此改变,我们拭目以待。

还有哪些强制终止上市条件?

翻阅沪深交易所《股票上市规则》可以发现,除了大家所熟知的因亏损、财务造假等问题予以退市理外,在交易方面也有强制退市规定:如成交量、股价、股东人数低于某一数值时,将触发强制终止上市。

券商中国记者根据《上海证券交易所股票上市规则》、《深圳证券交易所股票上市规则》、《深圳证券交易所创业板股票上市规则》,整理了关于交易方面的强制终止上市条件。

上交所强制终止上市条件:

连续20个交易日(不包含公司股票停牌日)的每日股票收盘价均低于股票面值;连续120个交易日(不包含公司股票停牌日)实现的累计股票成交量低于500万股;上市公司股东数量连续20个交易日(不含公司首次公开发行股票上市之日起的20个交易日和公司股票停牌日)每日均低于2000人。

深交所强制终止上市条件:

主板:连续20个交易日(不含公司股票全天停牌的交易日)的每日股票收盘价均低于股票面值;连续120个交易日(不含公司股票全天停牌的交易日)股票累计成交量低于500万股;连续20个交易日(不含公司股票全天停牌的交易日、不含公司首次公开发行股票上市之日起的20个交易日)股东人数低于2000人;

中小板:连续20个交易日(不含公司股票全天停牌的交易日)的每日股票收盘价均低于股票面值;中小企业板上市公司股票通过本所交易系统连续120个交易日(不含公司股票全天停牌的交易日)股票累计成交量低于300万股;连续20个交易日(不含公司股票全天停牌的交易日、不含公司首次公开发行股票上市之日起的20个交易日)股东人数低于1000人;

创业板:通过本所交易系统连续20个交易日(不含公司股票全天停牌的交易日)的每日股票收盘价均低于股票面值;连续120个交易日通过本所系统实现的累计成量低于100万股(因本所对新交易采取特别或者停牌制度导致的除外);因本规则12.11条或者12.12条所述情形,公司股权分布或者东人数不具备上市条件(不具备上市条件:指少于200人),公司未在本所规定的期限内提交股权分布或者东人数问题解决方案;或者因本规则13.1.1条第(十)项情形其股票被暂停上市后,在其后的六个月内公司股权分布或者东人数仍不具备上市条件,或虽已具备上市条件但未在规定期限内向本所提出恢复上市申请。

总结:1.仙股是A股有史以来熊市三期的阶段性特征,是大熊市的标志;2.在IPO常态化趋势下,A股仙股化是必然的结果;3.由第二点会导致一些个股的流动性变得非常差,可能会触及其他硬性的强制退市条件,这是一个重要的风险之一;4.上市公司如何避免仙股化带来的危机,缩股和重组可能是比较现实的出路,但是在资产重组监管趋严的条件下,可能更多的公司被动选择缩股,尤其是盘子较大的类仙股或仙股。