认知缺陷与市场转变

在哲学著作《猜想与反驳》中,卡尔·波普尔指出了他的核心理念,即真理在某种意义上来说并不存在,而我们所能找到的所有科学定理都是在一定定义上对“真理”的一种近似解释。举个例子来说,我们可以通过粒子内部的某种反射认为其由充满弹性的小球组成,但这种小球其实并不一定存在,只不过这种方式至少在需要的层面上可以解释所需要理解的问题。

由于“真理”其实不可被我们认识,所以科学知识的增长需要通过不断的猜想、质疑和证伪所完善,而这种不断完善的不完善的科学知识,也足以成为我们前进的动力和依赖。在此基础上,任何一种理论的提出,都需要提供这种质疑和证伪的可能性,否则这种理论就不能被称为科学。比方说,“白天鹅是这个世界上唯一的一种天鹅”这个理论就是可证伪的,因为至少从理论上来说你可以找到一只黑天鹅,或者其它什么颜色的天鹅来证明这个理论是错误的。但是“人死了以后会上天堂”这个理论就难以证伪:我们怎么能问一个死了的人他是否去了天堂呢?

但问题是,大部分人都喜欢追求“真正的真理”,而对需要不断改善的、不断接受质疑的、动态的知识体系不太感冒。在另一本著作《开放社会及其敌人》中,卡尔·波普尔将这种追求以及这种追求带来的结果称为对不断接受质疑的开放式思维的最大挑战。

在投资市场中,这种思维造成投资者群体总是在不同的时候,以同样执着的态度,相信不同的事情。这种相信造成了他们大量的投资偏差,从而将金融市场不断推向高峰或者低谷。这些高峰和低谷之间的差距如此之大,足以让每一个传统的商学院毕业生感到心惊胆寒。他们中的大部分人最终放弃了企图理解这些行为的努力,而少部分在涉足市场多年之后才发现,投资者群体的认知竟然如此有限,而我们关于有效市场的假说,真的像那个古老的故事一样可笑:一个饥肠辘辘的经济学家流落荒岛,身边只有一堆罐头,于是他说:“现在假设我有一个罐头起子……”

在现在的A股市场,不少现象也颠覆了我们之前一直认定的“真理”。从蓝筹股方面来看,在银行、券商、钢铁、基建、制造、交运等许多板块里,都出现了市盈率小于10、市净率小于1的现象。在过去十几年中,这种现象被认为是几乎不可能出现的:我们能想象三年前一个投资者能接受一个板块平均市盈率小于10、同时年增速高于25%的假设吗?不过,即使从国际市场来看,目前蓝筹股的估值也已经开始具备优势了。

从中短期来看,这种蓝筹股低估的现象还存在持续的理由。一方面,投资者已经从2007年的“相信蓝筹股是经济的代表”的偏执思维里,转入“蓝筹股是旧时代的标志”的偏执思维里,而任何一个偏执思维的转变都需要时间。另一方面,从周期的角度来说,中国过去的货币政策周期大概是2.8到3.5年,而资本市场和货币周期高度正相关。考虑到过去的一个货币政策周期至今不到3年,所以,蓝筹股的压力仍然存在。但在中长期,只要经济增长不严重停滞,那么这些板块现在已经进入买入区间了。

与此同时,对于比蓝筹股估值高3倍乃至以上的小股票,投资者的认知仍停留在“小公司是经济转型的希望”这样一个从2009年初建立起来的错误认知中。事实上,我们根本没有足够的数据能够说明,在那些已上市公司中,小公司的利润增速能在总体上超过大公司。现在,这种错误的认知正在缓慢地改变,而这种认知的破损和最终必然的缺失很可能成为小股票在未来几个月继续承压的重要因素。

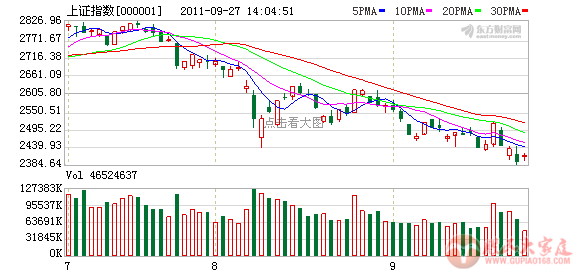

最后,就本周来看,资金利率月尾的上升是大概率事件,并且A股在月末和年末的表现一般不佳。从这两个短期的理由来看,“十一”前最后一个交易周,市场恐怕不容易有太出色的表现。